Navigation auf uzh.ch

Navigation auf uzh.ch

In der weltweiten Finanzkrise ab 2007 wurde deutlich: Zentralbanken und Wissenschaft hatten die Netzwerkeffekte durch die engen Verflechtungen in der Finanzwelt als Risikofaktor völlig unterschätzt. Mit dem Fall Lehman Brothers änderte sich dies schlagartig. Vorsichtshalber wurden fortan Finanzinstitute, die man als systemrelevant einstufte, mit Zentralbanken- und Staatsgeldern gerettet – «too big to fail». Grossbanken geniessen somit eine implizite Staatsgarantie und können weitaus risikoreichere Geschäfte eingehen als eine kleine Bank, die bei fehlgeschlagenen Spekulationen in den Konkurs schlittern würde.

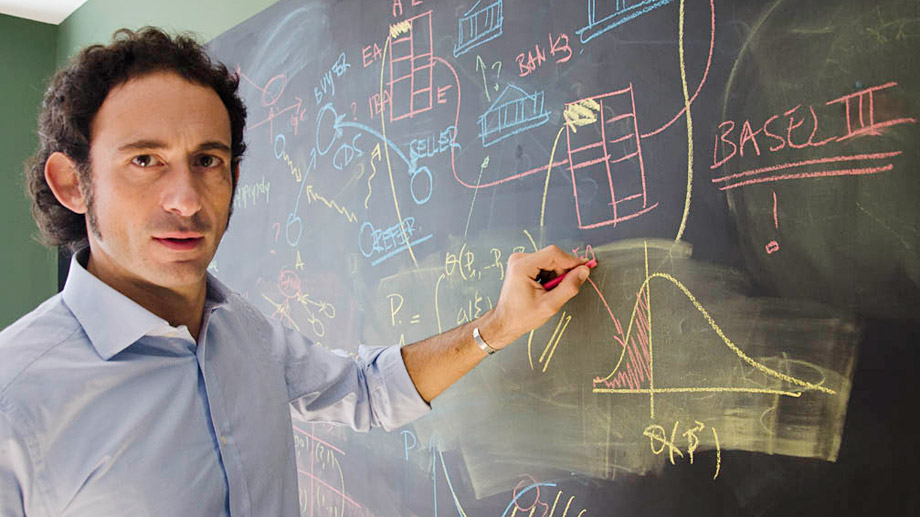

«Diesen Umstand könnten die grossen Institute ausnutzen», sagt Stefano Battiston, SNF-Förderungsprofessor am Institut für Banking und Finance der UZH. Das Phänomen ist unter dem Stichwort «moral hazard» bekannt. Die Banken würden sich dabei eines entscheidenden Umstands bedienen: Je komplexer die Verträge und Abhängigkeiten, desto unklarer sind die Risiken und desto eher wird eine Bank im Zweifelsfall gerettet.

Solche Fehlanreize entstehen, weil die Bankenaufsicht kaum abschätzen kann, wie sich die komplexen Abhängigkeiten der Finanzinstitute auswirken, wenn Probleme auftauchen. Nun stellt ein internationales Forschungsteam unter seiner Federführung in der US-Fachzeitschrift Proceedings of the National Academy of Sciences (PNAS) zwei neue Werkzeuge für die Bankenaufsicht vor.

Erstens geht es um eine Formel, mit der sich das systemische Risiko berechnen lässt, wenn sich Banken untereinander Geld leihen. Errechnet wird die Wahrscheinlichkeit, dass mehrere Banken zahlungsunfähig werden, wenn ein externer Schock eintritt. Ein Beispiel dafür ist ein Währungsschock, der dazu führt, dass eine der beteiligten Banken ihren Verpflichtungen aus dem Kredit nicht mehr nachkommen kann und zugleich die Sicherheiten nicht genügen, die für den Kredit hinterlegt worden sind. Ausgangspunkt der Berechnungen der Forschungsgruppe sind abgesicherte Kredite unter Banken. Dabei können auch Drittparteien einbezogen sein, etwa wenn als Absicherung eine Versicherung auf das Risiko hinterlegt wurde, dass Volkswagen eine Anleihe nicht mehr zurückzahlen kann. Berücksichtigt ist auch das Risiko durch den Umstand, dass verschiedene Banken zuweilen in dieselbe Anlageklasse investieren – zum Beispiel in Schweizer Immobilien – und deren Preise später einbrechen könnten. Die Formel greift laut Battiston auch, wenn derivative Instrumente eingesetzt werden.

Neben diesem konkreten Werkzeug für die Bankenaufsicht gibt die Forschungsarbeit wichtige Hinweise für die Regulierung der Bankenwelt. Konkret geht es um das Tatsache, dass die Bankenaufsicht trotz Unmengen erhobener Daten nie vollständig über die Verflechtungen der Finanzakteure informiert sein kann. Daraus resultiert eine latente Ungewissheit darüber, wie akkurat ihre Abschätzung der systemischen Risiken ist.

Battiston zeigt nun mathematisch auf, dass sich selbst minime Fehleinschätzungen in der Bewertung der zugrundeliegenden Daten in einem unerwarteten Ausmass potenzieren können. «Bei eher komplexen Netzwerken wird eine solche Fehleinschätzung rasch einmal um den Faktor zwei, fünf oder gar zehn verstärkt», sagt Battiston. Dazu ein Beispiel: Ein Regulator geht davon aus, dass die Bank A ihren Kredit an die Bank B selbst bei einem Kurssturz des britischen Pfunds um 20 Prozent vollständig bedienen kann, also zu 100 Prozent zurückzahlen wird. Später stellt sich heraus, dass die Bank B nur noch in der Lage ist, 95 Prozent des Kredits zurückzuzahlen. Der Regulator hat sich also bei der Einschätzung der Rückzahlungswahrscheinlichkeit um 5 Prozent geirrt. Die Bank steht aber in einem Netzwerk von Kreditverträgen mit verschiedenen Banken. Die Einschätzung des Risikos eines Systemkollapses steigt dadurch nicht bloss um 5 Prozent, sondern kann in einem komplexen Netzwerk um 10 Prozent, 25 Prozent oder gar 50 Prozent in die Höhe schnellen.

Wenn systemische Risiken falsch eingeschätzt werden, entstehen unter Umständen hohe Kosten, sei es, weil die Regulatoren zu hohe Reserven verlangen und dadurch die Rentabilität der Banken vermindern, oder weil sie zu tiefe Reserven verlangen, wodurch hohe Rettungskosten anfallen können. Für Battiston ist deshalb klar: «Um die Risiken besser in den Griff zu bekommen, muss die Komplexität der Verflechtungen in der Finanzwelt gesenkt werden.»